Aprile è mese di bilanci sia per le singole imprese - abbiamo visto Apple, Samsung, Alphabet e tante altre - sia per gli interi settori produttivi. Per quanto concerne il mercato degli smartphone, Strategy Analytics e IDC non fanno che confermare di fatto quanto già riportato nei giorni scorsi da Canalys. Nonostante le stime differiscano leggermente tra di loro, c'è un elemento che accomuna le analisi condotte dalle varie società di ricerca, ovvero che le spedizioni sono in calo, e non di poco.

I dati si riferiscono al primo trimestre: -11% per Canalys, -8,9% per IDC, -11% per Strategy Analytics. "Poco" cambia per disegnare un quadro abbastanza allarmante: il mercato è in sofferenza, le spedizioni si aggirano attorno alle 314 milioni di unità. É peggio di quello che si temeva, dice IDC, mentre Strategy Analytics rimarca le difficoltà geopolitiche che si sono andate a sommare alla nota e prolungata crisi dei componenti. Insomma, l'incertezza si aggiunge all'incertezza, con costi di trasporto sempre più su a frenare il settore.

MALE EUROPA CENTRO-ORIENTALE E CINA

La situazione peggiore la si registra proprio nell'est e nel centro Europa, dove il calo di spedizioni è più evidente che in altre regioni del mondo (-20%). L'area, tuttavia, incide relativamente poco sul numero di spedizioni complessive (tra il 6 e il 7%) e genera appena il 5% dei ricavi totali. A preoccupare ancora di più è la situazione in Cina, che con gli altri Paesi dell'Asia-Pacifico ha uno share in termini di spedizioni che si avvicina al 50% e nel primo trimestre dell'anno riporta un -12,3%.

C'è chi ha affrontato le difficoltà meglio di altri: Samsung, ad esempio, così come Apple. E proprio sull'andamento delle spedizioni dei colossi coreano e californiano IDC e Strategy Analytics concordano, attribuendo alla prima una perdita limitata rispetto alla concorrenza (-1,2% e -2,7% rispettivamente), alla seconda un valore persino positivo, seppur di poco (+2,2% e +0,6%).

Questi i dati di IDC:

- Samsung: 73,6 milioni di smartphone spediti nel Q1 2022, market share del 23,4% e variazione anno su anno del -1,2%

- Apple: 56,5 milioni, share del 18%, variazione +2,2%

E questi quelli di Strategy Analytics:

- Samsung: 74,5 milioni di smartphone spediti nel Q1 2022, market share del 23,8%, variazione anno su anno del -2,7%

- Apple: 57 milioni, share del 18,2%, variazione +0,6%

Per la concorrenza facciamo riferimento alle tabelle qui sopra riportate, da cui si evince che:

- Xiaomi, Oppo, vivo sono tutte i calo

- le spedizioni globali hanno avuto una riduzione di:

- -8,9 / -10,9% su base annua (314,1 milioni / 313,5 milioni) [NOTA: IDC / Strategy Analytics]

- -14,1% su base trimestrale [Strategy Analytics]

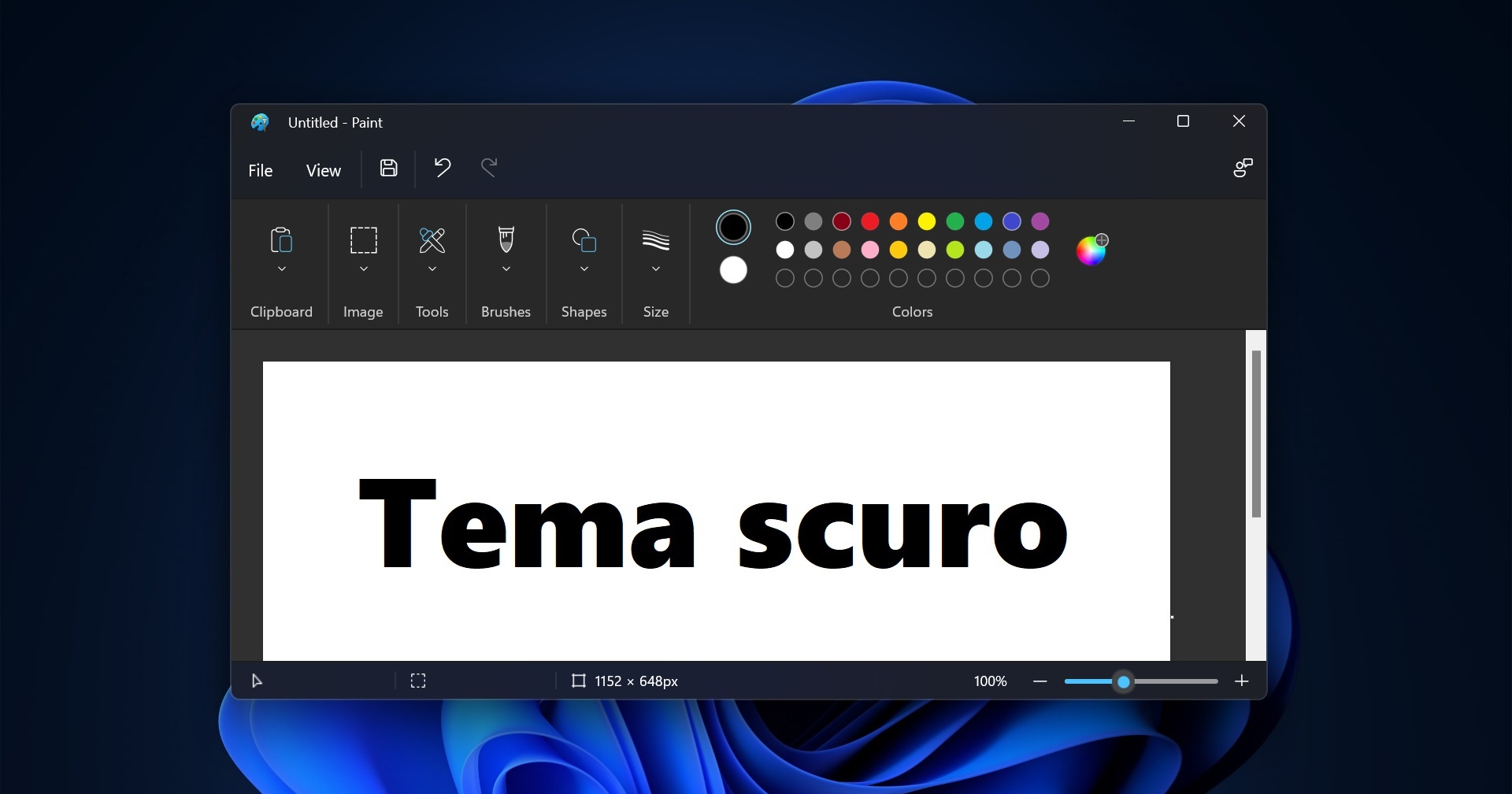

FOCUS SU SMARTPHONE ANDROID 5G

Samsung è leader delle vendite di smartphone 5G Android: i dati si riferiscono a febbraio, e vedono Galaxy A52s 5G al primo posto con uno share del 2,9%. Sempre Samsung sono il secondo, il terzo e il quarto dispositivo più venduto al mondo: Galaxy S22 Ultra 5G, Galaxy S21 FE 5G e Galaxy A32 5G. Nella Top 10 troviamo (10° posto) anche Galaxy A22 5G. In altre parole, il 24% circa delle vendite di smartphone 5G avvenute a febbraio è da attribuire al produttore coreano.

Gli unici smartphone non Samsung sono Oppo Reno 7 5G, Honor 60, Vivo S12, Redmi K40 e Honor X30. Gli smartphone Android rappresentano il 67% dei dispositivi 5G venduti nel mese di riferimento.

2 years ago

202

2 years ago

202

English (US)

English (US)